Сергей Егишянц, 31.10.09

Добрый день. Политических новостей на сей раз было совсем немного – можно разве что отметить победу Демократической партии Японии на довыборах в парламент в префектурах Канагава и Сизуока. В остальном политика на минувшей неделе отошла на второй план, уступив первенство экономике и рынкам.

Коррекция или разворот?

Рынки попрыгали на сей раз весьма основательно: с понедельника по среду они активно валились – но в четверг пришли “блестящие” данные по американскому ВВП (об этом ниже), спровоцировав очередной приступ идиотического оптимизма, который сопровождался повсеместными воплями “Ура, рецессия закончилась!” Нефть сползла с верхов на 6-8%, прежде чем её подбросило новым импульсом – несмотря на рост запасов в США; меж тем, объём спекулятивных длинных позиций на рынке показал новый исторический максимум – что чревато завалом в любой момент. В пятницу всё встало на свои места – оптимизм улетучился, падёж возобновился. На денежных рынках отмечены некоторые шевеления – и если Резервный Банк Новой Зеландии и Банк Японии ожидаемо оставили свои ставки на прежних уровнях 2.50% и 0.10% соответственно, то Банк Норвегии решился поднять процент на 0.25% до 1.50%, а Банк России – напротив, опустить свою ставку рефинансирования на 0.50% до 9.50%. На ближайшей неделе заседают три ведущих центробанка – США, ЕС и Великобритании: как ожидается, все они оставят ставки на прежних уровнях – но Банк Англии может расширить программу выкупа ценных бумаг на рынке (в прежних объёмах уже завершившуюся) по причине плохого ВВП. Штаты на прошлой неделе размещали казначейских облигаций на рекордную сумму 123 млрд. долларов по номиналу – рынок с большим интересом ждал итогов, которые превзошли все ожидания: выпуски привлекли огромный спрос, в том числе со стороны иностранных покупателей – и Казначейство сумело разместить бумаги под очень неплохие проценты, развеяв опасения насчёт финансирования бюджетного дефицита в США. Доллар начал неделю новым минимумом против евро (1.5065) после того, как специалист отдела финансовых исследований Харбинского филиала Народного банка КНР Чжоу Хай выразил мнение о необходимости диверсифицировать валютные резервы страны, переведя часть их из американской в другие валюты – впрочем, вскоре аналитик сообщил Reuters, что это всего лишь его личное мнение. Некоторое притормаживание оптимистичного маразма породило бодрый подскок доллара по отношению к евро и швейцарскому франку – и хотя описанная четверговая коллизия развернула картину, в пятницу всё вернулось на круги своя. Похожие дела творились и на фондовом рынке – снова падёж в первые три дня, а затем бурный рост в четверг и новый завал в пятницу; индекс Доу-Джонса упал слабее других индикаторов, поскольку один из его компонентов, фирма IBM, сообщил о наращивании программы выкупа своих акций – фонд под это дело расширен с 4.2 млрд. долларов до 9.2 млрд; бодрее других валился германский индекс DAX. Как нам кажется, однако, все манипуляции, пытающиеся поддержать уже явно психиатрический рост рынков, подходят к финишу своих возможностей – просто потому, что экономический фундаментал явственно прекратил улучшаться, а бесконечно переть против рожна невозможно. Остаётся лишь понять: произошедшее на минувшей неделе – это коррекция или уже разворот?

Источник: SmartTrade

Показатели третьего квартала выглядят неплохо (последним примером стал ВВП Южной Кореи, подскочивший на 2.9% к предыдущей четверти года) – благодаря масштабной накачке спроса и рынков отмечены всплески покупок в определённых секторах; однако продолжения не видно. Скажем, стоило лишь в Австралии частично свернуть программу стимулирования покупок жилья, как продажи новостроек в сентябре просели сразу на 4.5%, а кредитование частного сектора в том же месяце неожиданно сократилось на 0.2%. В Гонконге, как пишет South China Morning Post, на рынке недвижимости образовался мощный пузырь – ибо эмиссия и низкие ставки породили взрыв спекулятивного спроса, а объём предложения мал: в условиях падения цен те домовладельцы, чей долг по ипотеке больше, чем текущая стоимость дома (под который кредит был взят), оказались в западне – продав дом, они выручат за него недостаточную для погашения займа сумму, вследствие чего новый кредит (под другое жильё) им не дадут; поэтому такие владельцы вынуждены отказываться от идеи выйти на рынок – сужая предложение и разогревая цены. В Японии в сентябре продолжился рост промышленного производства – эмиссионный спрос из КНР вкупе с американскими драндулетами (на них ушли запасы готовой продукции, и после финиша программы производителям пришлось возмещать опустошение складов) породили прибавку ещё в 1.4% (7-й месяц увеличения подряд); но темп годового спада остался почти на прежнем уровне – снижение составило 18.9% против 19.0% в августе. Экспорт автомобилей в сентябре оказался на 35.7% ниже, чем год назад – падение продолжается 12 месяцев подряд. Розничные продажи сокращаются на месяц дольше – в сентябре они просели на 1.4% против того же месяца 2008 года. Рост расходов домохозяйств, стимулированный халявными раздачами, стал выдыхаться – прибавка за год в сентябре составила 1.0% против августовских 2.6%; оно и понятно – доходы-то снижаются, пусть не слишком быстро. Уровень безработицы неожиданно уменьшился с 5.5% до 5.3% - тут повинны обычные для данного показателя статистические игрища. Новостроек в сентябре было на 37.0% меньше, чем год назад – чуть лучше, чем -38.3% в августе, но сокращение всё ещё внушительно. В октябре впервые за 9 месяцев упал индикатор деловой активности (PMI). Не отступает дефляция – цены на корпоративные услуги в сентябре были на 3.2% ниже, чем год назад, тогда как в августе снижение составляло лишь 1.4%; потребительские цены в сентябре упали за год на 2.3%; токийский показатель за октябрь показал новый рекорд дефляции – так что, надо думать, общенациональные значения тоже не порадуют.

В Европе проблемы с кредитованием частного сектора: в сентябре в еврозоне этот показатель ушёл в минус в годовой динамике (на 0.3%) – впервые за всю историю наблюдений; при этом корпоративный сектор сжался на 0.1%, а домохозяйства – на 0.3%; темп роста денежной массы М3 упал до 1.8%. Похожая картина в Британии – там статистика агрегата М4 говорит о снижении за год кредитования фирм на 3.4%, но займы частным лицам выросли на 2.0%: в любом случае это минимумы за всю историю исследования. С большими трудом сдерживается дефляция – в Испании в октябре потребительские цены снизились на 0.6% к октябрю прошлого года, а в Германии они оказались на том же уровне, что и год назад; в целом по еврозоне цены в октябре упали за год на 0.1%; отпускные цены производителей Италии и Франции снова пошли вниз; цены на импорт во Франции за последние 12 месяцев упали на 7.5%, а в Германии – на 11.0% (в августе сокращение составляло 10.9%); даже без учёта топлива годовое уменьшение цен составило внушительные 4.4%. Показатели спроса не радуют, несмотря на все меры стимулирования: так, во Франции в третьем квартале разрешений на строительство было на 18.6% меньше, чем год назад, а число новостроек за тот же период сократилось на 35.4% - нынче далеко не каждое разрешение превращается в реальную стройку; оптовые и розничные продажи в Германии в сентябре нежданно упали (несмотря на то, что в августе уже отмечалось основательное снижение) – на 1.7% и 0.5% за месяц и на 9.8% и 3.9% за год соответственно. Количество обращений за пособиями по безработице во Франции выросло в сентябре на очередные 21.6 тыс.; согласно данным Международной организации труда, в том же месяце в Германии занятость сократилась к августу на 33 тыс. рабочих мест – но местный Минтруда, изменив методику, теперь каждый месяц показывает всё более уверенное уменьшение безработицы: сами немцы уже не знают, как и комментировать такой маразм в оруэлловском духе; в еврозоне в целом уровень безработицы в сентябре показал новый максимум 9.7%.

Индикаторы экономических настроений и делового климата еврозоны в октябре в очередной раз подскочили – но настроения потребителей расти перестали: если во Франции они ещё чуть прибавили, то в Италии и Германии ощутимо просели в октябре. В Испании розничные продажи в сентябре были на 3.4% слабее, чем год назад; зато в Англии, согласно Конфедерации британских промышленников, октябрьский баланс продаж оказался позитивным. В Германии машиностроительные заказы сжались за год на 33% (в 1.5 раза) – что заметно лучше, чем августовские –43%; но тут дело в эффекте базы – прошлой осенью заказы уже стали активно валиться, поэтому сейчас, даже болтаясь на одном уровне, они показывают всё меньшее годовое сокращение. На корпоративных фронтах жарко: прибыли нефтяников за последний год упали в 2.5 раза – об этом сообщили англо-голландская Royal Dutch Shell и итальянская Eni; выручка упала на 40-45%. Ещё хуже дела у металлургов – чистый доход ArcelorMittal в третьем квартале был на 76% (в 4.2 раза) ниже, чем в июле-сентябре 2008 года. Прибыль Volkswagen рухнула на 86% (в 7 раз), а выручка сократилась на 10%; глава автоконцерна Мартин Винтеркорн сообщил, что не видит оснований для оптимизма в отрасли. Плохо отчитались (и заодно срезали прогнозы будущих результатов) также видный производитель телекоммуникационного оборудования Alcatel-Lucent и бизнес-софтверный гигант SAP; наконец, голландская банковская группа ING призналась в неизбежности продажи своих страхового и инвестиционного бизнесов, чтобы вернуть часть полученных от государства средств – выручить подобную сумму от дополнительной эмиссии акций оказалось нереально.

Разоблачения ВВП

ВВП Канады в августе нежданно сократился на 0.1% в июлю – несмотря на казённые вливания в последний месяц лета. И в США главной новостью был ВВП – его первая оценка за третий квартал стала, наверное, самым ярким примером несоответствия формы содержанию. “В годовом исчислении” ВВП вырос на 3.5% к предыдущему кварталу – реально меньше, чем на 0.9%: напомним, “годовое исчисление” в американской трактовке означает “что будет, если 4 квартала подряд ВВП сохранит такую же динамику, как сейчас” - т.е. это поквартальное изменение, умноженное на 4. Казалось бы, всё отлично – не тут-то было: из этих 3.5% около 1.7% составляет вклад продаж автомобилей, раздутых программой “деньги за драндулеты”; свыше 0.5% принесли стимулированные налоговым послаблением продажи жилья; ещё 0.9% приходится на замедление сокращения запасов и 0.5% - на набухшие прямые госзакупки; если сложить все эти добавки, то выяснится, что они раздели ВВП на 3.6% - иначе говоря, без них ВВП упал бы на 0.1%! В реальности всё ещё хуже – потому что без госпрограмм и покупки жилья, и продажи автомашин ушли бы в минус, а не в ноль: это легко понять по тому, что реальные располагаемые доходы американцев сократились за квартал на 3.4% “в годовом исчислении”, а реальные потребительские расходы на столько же выросли – уменьшив норму сбережений в третьей четверти до 3.3% с 4.9% во второй, хотя помесячные данные явно говорили о желании людей увеличить долю накоплений; по нашим оценкам размера избыточных трат, без стимулирования ВВП сократился бы даже не на 0.1%, а примерно на 1.1%; и ещё 0.3-0.5% нужно вычесть из-за неправомерного занижения дефлятора (любимое занятие американских статистиков), так что реальное падение конечных нестимулированных продаж частным потребителям составило 1.5% “в годовом исчислении” - или, если считать только внутриамериканских потребителей, то 1.0% (0.5% отнял у ВВП чистый экспорт). Ещё одно последствие стимулирования: расходы на жилищное строительство во втором квартале упали на 23.3% “в годовом исчислении”, а в третьем – выросли на 23.4%; эти траты можно вычесть из будущих периодов – совершившие их сейчас в обозримом будущем повторяться не станут; выходит, чтобы сохранять позитивную динамику, властям нужно наращивать вливания – а это малореально из-за уже большого госдолга. Но другого пути нет: после финиша плана “деньги за драндулеты” случился дикий обвал продаж автомашин; а в преддверии конца жилищного стимулирования рухнули продажи новостроек (данные вышли на 9% хуже прогнозов) – домостроители слёзно умоляют Конгресс продлить действие программы: небезуспешно – сенаторы разработали план продления стимулов (на 5 месяцев) и даже расширения допущенных к ним домохозяйств (Налоговое управление очень недовольно).

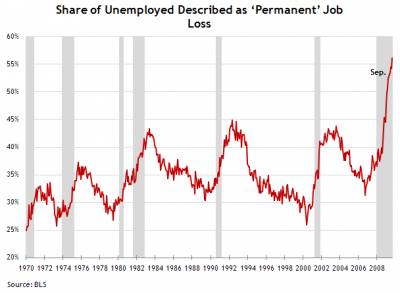

Как показали числа за сентябрь реальные располагаемые частные доходы в июне сократились к предыдущему месяцу на 1.6%, в июле – на 0.1%, в августе – на 0.2% и в сентябре – ещё на 0.1%; программы стимулирования поддерживали траты в предыдущие месяцы (ценой сокращения нормы сбережений), но в сентябре реальные расходы упали на 0.6% к августу. Согласно Бюро экономического анализа, зарплаты в начале осени сжались на 11.2 млрд. долларов – т.е. реальный спрос сжимается. Обременённость домохозяйств долгами вкупе с продолжающимися увольнениями урезают оптимизм – барометры настроений от Conference Board от Мичиганского университета и от ABC News/Washington Post отметили тут в октябре уверенное ухудшение. Первичные обращения за пособиями по безработице держатся на высоких уровнях – а повторные искажают картину, о чём мы писали в предыдущем обзоре. Кстати, реальность рынка труда ещё хуже, чем выглядит – на прошлой неделе старший вице-президент ФРБ Атланты Дэвид Альтиг в своём блоге отметил, что среди безработных обычно большую часть составляют временно сокращённые работники, частично занятые и впервые пришедшие искать работу: а теперь главную долю безработных составляют уволенные полностью и безвозвратно – она равна 56%, чего не было никогда за все 40 лет наблюдений. Сжатие спроса вызывает логичный отклик предложения: заказы на товары длительного пользования в сентябре отыграли лишь 1.0% из падения на 2.6% в августе; за год заказы просели на 24.1% в целом, в том числе на 21.4% без учёта транспортного оборудования (оно свалилось на 31.7%), по 28.9% в секторах машиностроения и в капитальных товаров гражданского назначения – лишь военные заказы показали рост на 1.5% в год, оставшись в гордом одиночестве. Производственная активность в октябре (от ФРБ Ричмонда, Далласа, Канзас-Сити и менеджеров по закупкам Нью-Йорка и Чикаго) упали либо в целом, либо по ключевым компонентам (занятость, заказы); просел и недельный индекс заказов на товары длительного пользования от агентства MNI.

Источник: Дэвид Альтиг, ФРБ Атланты

Корпоративные новости в целом привычны. Motorola показала мини-профит, но разочаровала выручкой (упавшей почти на 30%); обратная картина у Verizon и General Dynamics – прибыль упала на 10%, а продажи на столько же выросли. Очень плохи дела Eastman Kodak – убыток в 111 млн. за квартал, выручка сократилась на 26% и мрачные прогнозы на финансовый год в целом. Американские нефтяники чувствуют себя хуже европейских – чистый доход Exxon Mobil и ConocoPhillips упал не в 2.5, а в 3.0-3.5 раза; снижение выручки сопоставимо – что неудивительно, ведь оно пропорционально падению цен нефти. Прибыль International Paper чуть подросла, а продажи упали на 13%. Из двух конкурентов – Procter & Gamble и Colgate-Palmolive – чуть лучше выступил последний, но в целом тут застой. Из внеотчётных новостей выделим продолжение банковских банкротств – с начала закрыто 106 кредитных учреждений: в последний раз такое было в 1992 году (182 банкрота) – но с тех пор общее число банков в США сократилось с 11.5 тыс. до 6.9 тыс., так что в относительном выражении нынешний год может стать рекордным с Великой Депрессии. На прошлой неделе разорился один из крупнейших кредиторов в сфере коммерческой недвижимости, финансовая группа Capmark: этот рынок сейчас активно валится. Как и жилищный – согласно ФРБ Сан-Франциско, львиная доля новой ипотеки приходится на полугосударственные агентства (Fannie, Freddie и Ginnie): но бесконечно так продолжаться не может – а частный сектор, и без того отягощённый “плохими активами”, категорически не хочет рисковать. Bank of America не смог вернуть правительству ранее полученные от него 45 млрд. долларов – просто не удалось привлечь достаточно сторонних денег, так что теперь тамошнее начальство в печали: администрация не позволит выплачивать жирные бонусы. Не разрешены они и AIG – но тут активен бывший его глава Морис Гринберг, доведший компанию до ручки и затем уволенный: он не унывал, а создал новую фирму C.V. Starr & Co. и теперь перетягивает в неё персонал из AIG – у свежачка-то никаких ограничений на премии нет. Всё-таки наглость этой публики границ не имеет…

В России МЭР выпустил обзор за сентябрь – он производит удручающее впечатление: материал будто писался дядей Васей на коленках в обеденный перерыв – он содержит чудовищное количество опечаток, ошибок и кривых фраз. Хорошо хоть удалось извлечь оценку помесячной динамики ВВП без очистки от сезонных и календарных факторов, процедура которой являет собой чёрный ящик – сразу выяснилось, что власти и завысили номинальный размер ВВП, и занизили величину дефлятора, причём концы с концами не сходятся даже в таком разе: так, номинальный ВВП выходит на 9.3% ниже, чем год назад – чтобы получить отсюда реальное снижение в 8.6%, годовой дефлятор в сентябре должен быть минусовым, что есть чушь; если даже принять оценку МЭР добавленной стоимости в рублях, то годовое сокращение экономики всё равно составит не менее 11% - а т.к. на самом деле оценка завышена на 1-2%, имеем 12-13% падения; в целом за третий квартал получается примерно –10.5%; а если исключить увеличение запасов (“работа на склад”) и рост чистого экспорта, то… – в общем, похоже, российские власти в последнее время пустились во все тяжкие в фальсификации экономической статистики. Как обычно, резко завышена динамика предоставления услуг связи – а главный вклад в улучшение ВВП внёс компонент “Государственное управление и обеспечение безопасности, обязательное социальное обеспечение” (якобы +2.6% за год), который проверить вообще невозможно: его динамику, похоже, отслеживают не то по числу чиновников, не то по размеру получаемых ими взяток и откатов. Сводка финансовых результатов компаний за первые 8 месяцев года (причём август там почему-то обозвали маем) вполне красноречива – самой прибыльной отраслью остаётся производство и распределение электроэнергии, газа и воды, чья прибыль была в 2.1 раза выше, чем год назад, несмотря на снижение производства за это время (далее цитата): “такой результат был обеспечен, прежде всего, высоким ростом тарифов, а также относительным снижением издержек (цены на сырьё росли гораздо меньшими темпами, чем рост тарифов)” - всем всё понятно про россиянскую экономику?

Банк России продолжил монетарный зажим – темп годового снижения агрегата М0 (за который отвечает центробанк) установил в октябре новый рекорд 10.7%; в итоге рубль растёт, а власть наращивает резервы – вот только с учётом инфляции в России и дефляции на Западе с пикового прошлогоднего июля, тогдашние убийственные для внутреннего производителя курсы рубля сейчас эквивалентны 26.5 по доллару, 42.0 по евро и 33.5/34.0 по бивалютной корзине: легко видеть, что по евро (валюта основных партнёров России вне СНГ) рубеж почти достигнут, да и бакс недалеко – а ведь спрос за это время резко просел. Другое последствие – резкий взлёт импорта: благодаря подорожавшему рублю только в сентябре против августа ввоз подскочил сразу на 12.1% - то ли ещё будет! Бывший зампред правления Банка России Алексашенко написал в своём блоге, что, насколько ему известно, нынешние монетарные власти в своей среде считают благом разорение изрядной части российской промышленности из-за дорого рубля – они полагают это модернизацией и структурной перестройкой экономики! А меры поддержки финансового сектора сворачиваются, несмотря на продолжающийся рост доли неплатежей по кредитам. Премьер Путин порадовал креативом – сначала он приказал инфляции по итогам года не превысить 8-9%, а затем потребовал сохранить прежний “хороший” темп строительства жилья: давайте посчитаем, что тут “хорошего”. По итогам рекордного 2008 года построено 765.6 тыс. новых квартир и частных домов – это 14-15 единиц жилья на каждую 1000 домохозяйств (обновление жилищного фонда за 70 лет); меж тем, в 1988 году этот показатель составлял 50 единиц, а в ФРГ в конце 1960-х – даже 100 единиц; если сделать поправку на долю спекулянтов в общем объёме застройки, то лучший год эпохи “стабильности” уступит лучшему перестроечному в 4-5 раз, а лучшему германскому – и вовсе 7-10 раз. Неудивительно – изучение почти любых достижений власти периода “вставания с колен” приводит к осознанию, что оные достижения суть фуфло и пускание агитпроповской пыли в глаза.

Хорошей вам недели.

Динамика цен за прошедшую неделю

© 1997-2009 ЗАО «Инвестиционная компания «Ай Ти Инвест» Все права защищены законодательством.

Данный обзор имеет информационное назначение и не является предложением проводить операции на рынке ценных бумаг. Информация, содержащаяся в данном обзоре, не может рассматриваться как предложение о покупке или продаже ценных бумаг. Данные, приведенные в тексте, получены из источников, которые мы считаем надежными, однако мы не утверждаем что все приведенные сведения абсолютно точны. Мы не несем ответственности за использование клиентами информации, содержащейся в вышеприведенных материалах, а также за операции с упоминающимися ценными бумагами. ЗАО "Инвестиционная компания "Ай Ти Инвест" не берет на себя обязательства регулярно обновлять информацию или исправлять возможные неточности.

|