Сергей Егишянц, 16.01.10

Добрый день. В неэкономической части новостей минувшей недели безусловно доминировало кошмарное землетрясение на Гаити – несмотря на "всего” 7 баллов магнитуды, толчки произошли лишь в 15 км от столицы страны Порт-о-Пренса, вследствие чего (плюс качество тамошнего строительства, разумеется) город в значительной степени разрушен: основные правительственные здания уничтожены – под руинами президентского дворца чудом выжил глава государства с присными; офисы международных организаций, включая ООН, а также посольства ряда иностранных государств тоже обвалились; количество погибших оценивается в среднем в 100-200 тыс. человек плюс 3 млн. (т.е. треть населения страны) оставшихся без крова; международные организации и многие государства пытаются оказать помощь Гаити – но там, похоже, дела уже очень плохи. Всю неделю шли новости о планах США в отношении всякого рода "террористических стран” - тамошние генералы вяло констатировали необходимость "что-то сделать” с ядерными планами Ирана; с другой стороны, президент Обама сообщил о нежелании посылать войска в Йемен и Сомали – это при том, что, согласно ряду опросов, штатовское народонаселение большинством в 72% против 22% как раз таки жаждет интервенции против Йемена. Но населению проще – оно просто говорит, что думает, а Демократической партии США нужно пережить ещё ноябрьские промежуточные выборы в Конгресс, так что особо рисковать ей не резон. Опрос проводила и британская газета Times: согласно ему, рейтинг лейбористов упал до 28% против 41% у консерваторов – максимальный разрыв с сентября. Не очень хороши дела с популярностью также и у бундесканцлерин Ангелы Меркель – в её собственной партии несколько неожиданно созрел бунт, вызванный поступательным ухудшением популярности христианских демократов, особенно после формирования коалиции с гм… альтернативно одарёнными свободными демократами; в пятницу даже пошли слухи об отставке Меркель (об этом сообщили такие отнюдь не жёлтые СМИ, как Немецкая волна и Times) – и хотя их тут же опровергли, всё же "осадок остался”. Как обычно, неугомонен президент Венесуэлы Уго Чавес – он наконец-то решился девальвировать местную валюту боливар для стимулирования экспорта; проблема в том, что Чавес не захотел сделать это просто, а предпочёл пойти неверным позднесоветским путём, введя два параллельных курса – один для товаров первой необходимости и второй для всего остального: надо думать, махинации с этими курсами возникнут очень и очень быстро. Предвидя такое развитие событий, Чавес уже вывел военных на улицы, дабы те "боролись со спекулянтами”, только и ищущими повода поднять цены и задушить лучший в мире социализм – в общем, тут всё вполне привычно. Зато совершенно необычный скандал разразился в Национальном агентстве США по аэронавтике и исследованию космического пространства – в его ангаре, где отдыхает шаттл Discovery, неожиданно обнаружилась сумка с кокаином: ясное дело, в подобное помещение доступ, мягко говоря, ограничен – туда имеют право входить всего 200 человек, так что и наркотик принадлежит кому-то из них. Если учесть, что все они суть ключевые фигуры в подготовке шаттла к полёту, то ясно, почему публика возбудилась: наркоманы, запускающие ракеты с пилотируемыми кораблями в космос, а то и сами астронавты – да уж, эта штука будет посильнее "Фауста” Гёте!

Иллюстрация: Артём Попов, Ай Ти Инвест

Бюджет и расизм

Рынки дёргались – первая неделя года озадачила экспертов вялостью: обычно по её ходу бывают самые дикие движения – тут же только товарные цены подскочили, а всё остальное лениво колебалось в узких диапазонах. Теперь наступило оживление – хотя холода продолжаются, нефть упала с верхов на 6%: тому способствовал резкий взлёт на предыдущей неделе запасов нефтепродуктов в США – к тому же, как выяснилось, в 2009 году благодаря новым технологиям извлечения сланцевых залежей, США стали крупнейшим в мире добытчиком природного газа, сразу на 11% превзойдя Россию; всё это подрывает планы Газпрома по экспансии на американский рынок – а если учесть, что в Европе резко вырос импорт сжиженного газа из Катара (прошлой осенью он был втрое дешевле российских поставок), то можно констатировать тревожную для "энергетической сверхдержавы” динамику. Промышленные металлы скорректировались – да и золото, сходив было выше 1160 долларов за унцию, тоже затем опустилось оттуда на 4%. На денежных рынках ажиотаж – Народный банк КНР поднял норму резервирования для коммерческих банков на 0.5% до 16.0% - такое казалось реальным не раньше поздней весны; но характерный для начала года всплеск кредитования (в первую неделю января китайские банки выдали займов в 1.5 раза больше, чем за весь декабрь) заставил власти экстренно принять меры монетарного ужесточения, ибо пузыри раздуваются – правительственные чиновники раздражённо заявили, что девелоперы нахапали уже земель под застройку на 2-3 года вперёд, однако им всё неймётся. Американский монетарный официоз неоднозначен: главы ФРБ Нью-Йорка, Сент-Луиса и Чикаго Дадли, Буллард и Эванс хотят сохранять низкие ставки подольше, а их коллеги из Филадельфии и Далласа Плоссер и Фишер уверены в необходимости начать сжатие ликвидности как можно скорее, даже на фоне кризиса и безработицы. Зампред правления Банка Англии Сентанс в интервью Guardian выразил уверенность, что ставки надо поднимать поскорее – в общем, идея монетарного ужесточения овладевает массами центробанкиров. Исключением остаётся ЕЦБ, который ведёт себя осторожно – после ожидаемого исхода очередного заседания (ставки остались на прежнем уровне), его глава Трише лишь вяло констатировал слабость экономики и инфляции. На валютном рынке отметим рост йены – тому виной выплаты купонов и погашения гособлигаций в США и ЕС на суммы 32 млрд. долларов и 63 млрд. евро соответственно. Китайский чиновник по фамилии Пень оптимистично высказался о долларе – мол, низы уже были, и теперь американские деньги будут расти в цене. Штатовское начальство озаботилось чрезмерной спекулятивностью форекса – и решило вмешаться: Комиссия по торговле товарными фьючерсами получила полномочия разработать систему регулирования этого, до сих пор слабо ограниченного в своих параметрах рынка. На фондовых биржах психиатрический оптимизм довлел; исключением были только китайцы, упавшие на опасениях последствий монетарного ужесточения. Но это становится опасным – экономический фундаментал не поддерживает безоткатного роста; ситуация похожа на 1930 год – тогда тоже после резкого обвала 1929 года последовала восходящая коррекция, которая прерывалась лишь одним кратким падежом и на конце которой (как и сейчас!) движение почти "умерло”, всё более и более сокращая волатильность и в конце концов "сойдясь в точку”; после этого случился разворот вниз ещё на 2 с лишним года (и с падением Доу в 7 раз) – ждём повторения? Не знаем пока – но в пятницу индексы упали.

Источник: SmartTrade

Экономические новости новизной не блещут. В Австралии в ноябре кредиты на покупку жилья упали на 5.6% против октября – втрое хуже, чем месяцем раньше, и в 2.5 раза слабее прогнозов: ожидаемо – после поднятия ставок и начала сворачивания программ стимулирования. Там же вышел сильный отчёт по рынку труда (безработица упала, занятость выросла) – который центробанк встретил равнодушно: он дал понять, что эти индикаторы плохо отражают реальность – к примеру, игнорируя "слабо занятых”; меж тем, если учитывать и "качество занятости”, то ситуация сейчас худшая за 8 лет. В КНР в декабре экспорт оказался на 17.7% выше, чем год назад, а импорт – аж на 55.9%: логично в силу жуткого эффекта базы декабря 2008 года – тогда всё везде рухнуло, и теперь декабрьские показатели демонстрируют несуразную годовую динамику; к тому же импортёры спешили скупить сырьё, цены на которое с начала 2010 года заметно поднялись – отсюда второй за всю историю ввоз железной руды в декабре (62.2 млн. тонн), усиливший взлёт импорта. Продажи автомобилей в Китае в 2009 году составили 13.6 млн. единиц – на 46% больше, чем годом раньше, и на 32% больше, чем в США: Штаты впервые за 100 с лишним лет утратили мировое лидерство по этому показателю. Разгадка проста: объём новых кредитов в КНР в 2009 году равен 9.59 трлн. юаней – это не только вдвое больше, чем годом раньше, но и вообще около 50% ВВП за прошлый год; в декабре кредитная активность была на 30% выше ноябрьской; впрочем, темпы роста всех агрегатов денежной массы чуть замедлились – хотя едва ли раздувание М1 за год на треть можно признать здоровой динамикой. Те же процессы стали причиной самого мощного за 20 лет роста розничных продаж – конкретное число чиновники не выдали, но скорее всего оно около 15.5%. Валютные резервы Китая достигли 2.4 трлн. долларов – причём годовой прирост даже превзошёл показатель 2008 года. Агентства Fitch и S&P подтвердили текущие рейтинги Китая и стабильные прогнозы по ним. В Японии в декабре заказы на станки и схожее оборудование в декабре провалились на 8.4% к ноябрю – но (вспомните написанное выше про эффект базы) против декабря 2008 года отмечен феерический рост на 62.8%; в целом машиностроительные заказы обвалились на 11.3% в месяц (исторический антирекорд), из-за чего темп годового падения не изменился в сравнении с ноябрём (20.5% против 21.0%), несмотря на указанные особенности статистики. Банковскому кредиту эффект базы не помогает – он в декабре упал на 1.2% в год: это первый минус за 4 года – а если смотреть статистику только по 10 крупнейшим банкам, то снижение составит 3.1%. Продолжается сага о Japan Airlines – обанкротится она или нет, должно стать известно 19 января; но уже пишут об увольнении 15.6 тыс. сотрудников – т.е. 36% персонала авиакомпании. Агентство Moody’s выразило насторожённость сменой главы Минфина – напомнив, что сохранение суверенного рейтинга зависит от возобновления роста экономики и снижения дефицита бюджета; новый министр финансов Кан немедля заявил, что займётся дырами в казне немедленно – и на следующий финансовый год (начинающийся 1 апреля) он хочет ввести или дополнительный налог с продаж, или какой-нибудь экологический налог. Германский ВВП в 2009 году упал на 5.0%; экспорт в реальном выражении сократился на 14.7%, а импорт – на 8.9%; дефицит бюджета составил 3.2% ВВП. В Швейцарии в ноябре розничные продажи выросли за год на 0.6% - впятеро хуже, чем в октябре. Промышленное производство Италии в ноябре разбухло на 0.2% против прогноза в 1.0%; зато процент показали Франция и Еврозона в целом – но годовое снижение всё ещё составляет 7.1%; уверенно растут лишь промежуточные товары, а потребительские и капитальные отыграли только небольшую часть октябрьского падения – и вообще эти категории ведут себя не блестяще. Загрузка мощностей в обрабатывающей промышленности Франции снизилась до 72.1% против ноябрьских 72.9%. Societe Generale предупредил о слабых показателях конца года – ему пришлось списать плохих активов ещё на 1.4 млрд. евро. Особое внимание было приковано к Греции – Еврокомиссия обрушилась с бранью на афинских статистиков, обвинив их в фальсификации данных по состоянию госбюджета; в ответ греческий премьер Папандреу послал критиков подальше, отказавшись от любой помощи – и назвал обвинения своей страны… расистскими. Позже греки презентовали план сокращения дефицита – который в кулуарах европейских структур нарекли "бредом”. Глава ЕЦБ Трише назвал идею выхода Греции из еврозоны "абсурдом” - но независимые наблюдатели уверены, что через пару-тройку лет это станет неизбежным: стране потребна девальвация валюты – а это невозможно, пока ею рулит ЕЦБ. Серьёзные предупреждения о дыре в бюджете получила и Португалия – на очереди Испания. Самый низкий дефицит казны среди всех членов ЕС имеет Болгария – а в 2010 году она окажется единственной страной вовсе без дефицита: всё ради вступления в еврозону – из которой стоило бы скорее убегать. В Британии в ноябре дефицит торгового баланса чуть снизился – в основном благодаря лучшим показателям в торговле со странами, не входящими в ЕС. Обрабатывающий сектор в ноябре не изменил объём выпуска в сравнении с октябрём; в целом промышленное производство увеличилось на 0.4% в месяц – но если вычесть добычу нефти и газа (+7.2%), всплеск которой вызван окончанием ремонтно-профилактических работ на ряде месторождений, то получится снижение выпуска на 0.5%. Согласно оценке Национального института экономических и социальных исследований, в четвёртом квартале ВВП Британии вырос на 0.3% - это много ниже, чем прогнозировал Банк Англии (+0.7%) в ноябре. Обзор Британского розничного консорциума и KPMG показал, что эффект базы вызвал значительный (на 4.2%) годовой прирост продаж в декабре – хотя тут виновато ещё и окончание периода пониженного НДС, а также холодная погода, увеличившая покупки топлива и одежды; на 2010 год прогнозы умеренно пессимистичны.

Бернанке распоясался

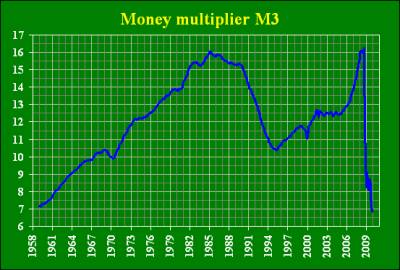

В Канаде в ноябре торговый баланс ушёл в дефицит из-за агрессивного роста импорта; в США дефицит усилился – и тут виновато опережающие увеличение ввоза по сравнению с вывозом; заметно и влияние выросших цен на топливо, но оно всё же невелико – ведь физический объём импорта нефти сократился до минимума с февраля 1999 года; зато сразу на 3.7% подскочил ввоз потребительских товаров – как и следовало ожидать, хаотичные стимулы лишь усиливают дисбалансы экономики. Потребительские цены в декабре выросли на 0.1% за месяц и на 2.7% за год (если исключить "гедонистические” извращения, то на 3.1%); без учёта продовольствия и резко подорожавшего топлива цены за год увеличились на 1.8% (реально на 2.2%). Основные индикаторы спроса удручающи: так, число случаев отъёма жилья банками у неплатёжеспособных заёмщиков в декабре выросло на 14.0% к ноябрю – разом отыграв снижения трёх предыдущих месяцев и вернувшись к максимумам июля-августа. Розничные продажи в декабре нежданно просели на 0.3%, без учёта бензина – на 0.4%, а с учётом инфляции – на 0.5%; показатели ноября пересмотрели вверх – но всё же данные разочаровали; в целом за 2009 год снижение продаж составило 6.2% - худшая динамика за всю историю обзора с 1992 года. Потребительский кредит в ноябре обвалился на 17.5 млрд. долларов (исторический антирекорд) – львиная доля снижения пришлась на кредитные карты, тогда как автомобильные и подобные им займы падают умеренно; в целом за год сжатие кредита составило рекордные 3.9% (в том числе по кредитным картам – почти на 10%). Вообще, займы суть лучшая иллюстрация эффективности эмиссионных стимулов – показателен тут денежный мультипликатор: если разделить агрегат М3 на денежную базу, то выяснится, что этот индикатор, показав исторический максимум в августе 2008 года (16.3), после этого столь стремительно рухнул, что уже спустя 15 месяцев достиг глобального минимума (6.8)! Возможности казны накачивать спрос тоже невелики – в декабре дефицит федерального бюджета был в 1.8 раза выше, чем год назад; в целом за первые 3 месяца финансового года дефицит достиг 388.5 млрд. долларов; занятно, что одной из причин ухудшения баланса стал рост выплат безработным – это лишний раз говорит об абсурдности недельной статистики обращений за пособиями: оптимизм последней с лихвой перечёркиваются взлётом выплат по экстренным программам помощи безработным – по независимым подсчётам, суммарное количество получателей пособий быстро увеличивается. Опрос ABC News/Washington Post показал резкое ухудшение настроений потребителей – хуже всех компонент личных финансов респондентов. Единственный источник оптимизма – производственный сектор: выпуск, загрузка мощностей и активность в ряде регионов США заметное улучшились – но причиной тому был внешний спрос (в основном китайский), вызванный уже тамошней эмиссией.

Источник: ФРС США

Пошли первые корпоративные отчёты за четвёртый квартал. Alcoa сообщила о чистом убытке в 277 млн. долларов на фоне падения выручки на 4%. Прибыль Intel составила 2.3 млрд. (в 10 раз больше, чем год назад) при росте продаж на 29%. У J.P. Morgan Chase профит вырос впятеро (до 3.3 млрд.), а выручка – на 35%; но тут виноваты спекулятивные доходы, вызванные эмиссией – собственно коммерческий банкинг принёс вдвое меньшую прибыль, чем год назад; резервы под кредитные потери выросли в 2.6 раза, сумма займов с задержками платежей – на 56%, доля невозвратных кредитов – с 0.40% до 1.92%. Chevron предупредил о сравнительно слабых результатах за октябрь-декабрь. Согласно Wall Street Journal, крупнейшие американские банки и брокеры выплатят за 2009 год бонусов на рекордные 145 млрд. долларов. Разъярённый Обама выступил со злобной речью по этому поводу – и пообещал ввести налог в 0.15% на обязательства крупнейших банков (с суммой активов свыше 50 млрд. долларов – таковых около 50): ожидается, что налог принесёт казне за 10 лет 100 млрд. долларов; главный аргумент президента - "если у них есть деньги на такие премии, то пусть делятся”. Банкиров вызвали в Комиссию по расследованию причин кризиса – там они признавали вину, но не каялись, комментируя свои грехи в духе "не мы такие – жизнь такая”. Секретарь Казначейства Гайтнер тоже вызвал интерес парламента, когда оказалось, что он, спасая AIG, реально выручал Goldman Sachs и другие мега-банки – запрос в ФРС на сей счёт был возвращён с отказом в помощи расследованию; сам Гайтнер был разумнее – и согласился явиться в Конгресс 27 января. А Бернанке не остановился на прежних недружественных шагах – он написал письмо сенаторам, где потребовал не урезать полномочия центробанка по регулированию банковской системы; аргументы текста поражают абсурдностью – если нас лишат полномочий, то мы не сможем адекватно оценивать поступающую информацию и своевременно реагировать на неё; т.е. это не столько обращение, сколько ультиматум – мол, не трогайте нас или мы умываем руки и больше никого спасать не будем. В финале кампании демонстративной обструкции общества Бернанке заявил, что ФРС не виновата в раздувании пузырей – дескать, низкие ставки начала века были правильны, а в печальных последствиях виновно лишь недостаточное регулирование, но мы тут ни при чём; такое впечатление, что Бенни-вертолётчик зарывается – и нарывается. Здравомыслящим людям от этих игрищ невесело – на прошлой неделе колумнист CBS MarketWatch Кёльнер напомнил, что ещё год назад он предлагал просто раздать американским домохозяйствам подарочные сертификаты в 3 тыс. долларов, которые нельзя использовать для погашения долга, а можно лишь тратить, причём ограниченный период времени: это простое и не слишком дорогое средство, которое могло поддержать спрос и создать рабочие места – вместо этого власти предпочли свои программы стоимостью на 1-2 порядка больше, которые помогают слабо, генерируют дисбалансы и сопровождаются пропагандистским безумием. В России новостей пока мало. В декабре потребительские цены выросли на 0.4% в месяц и на 8.8% в год. В отчёте выделяются всё те же компоненты: услуги ЖКХ подорожали за год на 19.6%, в том числе вывоз мусора – на 24.2%, вода холодная – на 22.9% и горячая – на 24.3%, отопление – на 20.9%, газ – на 24.1%, электричество – на 24.9%; а ещё есть дошкольное воспитание, цена которого увеличилась на 16.2%. За 1-11 января индекс потребительских цен прибавил ещё 0.7%. Золотовалютные резервы на предыдущей неделе увеличились на 0.3 млрд. долларов до 440.9 млрд.– в основном по причине умеренного подорожания евро. Росстат выдал индекс потребительской уверенности за четвёртый квартал – тот показал улучшение, но, как и везде, львиная его доля приходится на ожидания будущего, порождённые пропагандой: в оценках экономической ситуации в стране и личного материального благополучия ответы об уже произошедшем куда сдержаннее прогнозов – вторые вернулись к нижней части диапазона 2002/04 годов, а первые уверенно ниже него. Посмотрим, каков будет реальный отклик оптимизма для экономики – пока же ей, увы гораздо важнее мировые цены на нефть…

Источник: Росстат

Хорошей вам недели.

Динамика цен за прошедшую неделю

© 1997-2009 ЗАО «Инвестиционная компания «Ай Ти Инвест» Все права защищены законодательством. Данный обзор имеет информационное назначение и не является предложением проводить операции на рынке ценных бумаг. Информация, содержащаяся в данном обзоре, не может рассматриваться как предложение о покупке или продаже ценных бумаг. Данные, приведенные в тексте, получены из источников, которые мы считаем надежными, однако мы не утверждаем что все приведенные сведения абсолютно точны. Мы не несем ответственности за использование клиентами информации, содержащейся в вышеприведенных материалах, а также за операции с упоминающимися ценными бумагами. ЗАО "Инвестиционная компания "Ай Ти Инвест" не берет на себя обязательства регулярно обновлять информацию или исправлять возможные неточности.

|