Сергей Егишянц, 26.09.09

Добрый день. За минувшие 4 недели произошло много интересного – а для рынков главным политическим событием стал приход к власти в Японии нового правительства. Демократическая партия во главе с 62-летним Юкио Хатояма получила рекордные 308 из 480 мест в нижней палате парламента – молодые (средний возраст ниже 50 лет) политические дебютанты (половина кандидатов) пленили сердца избирателей. В экономике новый начальник хочет увеличить расходы и снизить налоги; а ещё он назначил главой агентства финансовых услуг Сизуки Камеи, немедленно остановившего приватизацию почтового банка – которую либеральные демократы кропотливо готовили 8 лет. Министром финансов стал Хирохиса Фудзи – заявивший, что его не волнует удорожание йены, лишь бы оно не протекало слишком быстро; специальным советником по валютным вопросам назначен динозавр Тою Гьотен, служивший в Минфине четверть века назад – он участвовал в “Договоре Плаза” в 1985 году, когда Пятёрка (тогда ещё не Семёрка) постановила обвалить “слишком дорогой” доллар. Новый премьер написал и статью с обвинениями США в “порче капитализма” и “ущемлении человеческого достоинства” во всём мире – и вообще посулил американцам кузькину мать. В России Хатояма известен как внук премьера Исиро Хатоямы, который 53 года назад подписал в Москве декларацию о возобновлении диалога – и нынешний властитель сразу сообщил о желании скорее решить “проблему северных территорий”. Провалившиеся либерал-демократы изгнали бывшего главу Таро Асо и в ближайший понедельник проведут конференцию по избранию нового лидера – осведомлённые источники сулят победу бывшему министру финансов Садаказу Танигаки. Из других политических событий выделился отказ администрации США от планов размещения систем ПРО в Польше и Чехии, а также желание Двадцатки заменить собой Восьмёрку в качестве рулевого мировой экономики; наконец, в это воскресенье проходят парламентские выборы в Германии.

“Изменение методики” как эпидемия

На рынках весело. Саммит ОПЕК ожидаемо оставил квоты на добычу нефти на прежних уровнях – более того, картель дали понять, что крайне раздражён Россией, пользующейся урезанием выпуска в государствах ОПЕК для наращивания собственного экспорта: многие заявили, что в таком разе готовы устроить Москве войну, начав повышать и своё производство. Потребление нефтепродуктов в США снижается, запасы растут – потому цена нефти даже при нынешнем оптимизме находится на 15% ниже летнего пика; похожая картина по алюминию и никелю; медь держится вблизи вершин, а палладий устанавливает новые максимумы. Интересных новостей вокруг рынка было немного – разве покупка китайской PetroChina 60% доли канадской фирмы Athabasca в двух проектах, касающихся нефтеносных песков Альберты; небезынтересно и сокращение КНР импорта железной руды до 9-месячного минимума. На денежных рынках тишина – рыночные проценты стоят, официальные ставки тоже: лишь норвежский центробанк обсуждал возможность повышения своей ставки, а остальные выжидают; ФРС США высказалась об экономике чуть оптимистичней – но и только. Вокруг золота идут игрища – МВФ решил продать часть своего запаса, чтобы выручить деньги “для помощи бедным странам”: Китай тут же возжелал скупить всю партию; исторический максимум спекулятивной игры на повышение золота наводит на опасения грядущего обвала цены в случае массового закрытия позиций. На валютном рынке выделялись вышеописанные заявления Фудзи, которые толкали йену вверх, а также перманентная игра на понижение фунта со стороны управляющего Банка Англии Мервина Кинга; евро добралось против доллара до 1.4840, но отлетело оттуда; рубль устроил демонстративное ралли, ускорив опустошение Резервного фонда – но тут всё понятно: до конца осени многим заёмщикам предстоят изрядные (свыше 100 млрд. баксов) выплаты по долгам. На фондовый рынках ажиотаж не спадает – Доу добрался почти до 10,000 пунктов, но оттуда его сбили; зато обвалилась Шанхайская биржа, для которой август (–21.8%) стал вторым худшим месяцем за все 15 лет торгов; попытки отыграться в сентябре имели умеренный успех – несмотря на явные усилия властей залакировать картину в преддверии 60-летия образования КНР, отмечаемого 1 октября. О рынках мы ещё поговорим подробнее – а пока обратимся к экономике.

Источник: SmartTrade

Экономика подаёт смешанные сигналы – реальный спрос остаётся крайне угнетённым, но программы государственного стимулирования вкупе со “складским отскоком” создают иллюзию улучшения ситуации; объективному восприятию реальности мешают идиотские вопли властей по всему миру о якобы случившейся “победе над кризисом”. В Новой Зеландии ВВП во втором квартале вырос против первого на 0.1% - но уже в июле розничные продажи неожиданно просели на 0.5% за месяц и на 1.4% за год, а августовский торговый дефицит оказался в 4.5 раза шире июльского. В Австралии экономика распухла на 0.8% - но прибыли корпораций сократились на 7.8% (в 1.5 раза хуже ожиданий); в июле внешнеторговый дефицит вырос втрое против уровня июня (и вышел вдвое хуже прогнозов), а финансирование строительства внезапно сжалось на 2.0%; продажи жилья, напротив, взлетели в августе – близка к финишу программа халявных выплат покупателям первого жилья; розница упала в июле на 1.0% к июню (а в самом июне тоже было падение, на 0.8%), причём бытовые товары обвалились сразу на 3.6%; наконец, после оптимистичного взлёта в июле занятость в августе снова хорошенько сократилась. Китайские данные за август блестящи (только неизвестно, сколь они реальны): производство выросло за год на 12.3% против 10.8% в июле; розничные продажи – на 15.4% (лучший показатель в 2009 году), причём продажи легковых автомобилей взлетели на безумные 90%; инвестиции в строительные проекты – на 14.7% в январе-августе; в итоге деловая активность достигла 16-месячного максимума. Проблема в том, что всё это лишь следствие гигантских выплат из казны – но такое насилие над экономикой не может быть безнаказанным: и вот цены на жильё лишь за месяц увеличились на 2%; денежная масса М2 распухла за год на рекордные 28.5%, а новое кредитование – на 51.1%; доходы казны в первые 8 месяцев года прибавили лишь 2.6%, зато расходы – сразу 22.7%; всё это вызвало ужас у Госсовета КНР, который в прошедший четверг открытым текстом приказал (!) сократить инвестиционные программы, пока страна не ухнула в гиперинфляцию. Слабость внешнего спроса (вывоз в США в августе упал на рекордные 21.8%) продолжает давить на экспортный сектор – отсюда страх неустойчивости нынешнего роста.

В Японии всё не радужно. Темп роста ВВП во втором квартале пересмотрели вниз в 1.5 раза (с +0.9% до +0.6%), причём инвестиции упали на 4.8% за квартал и на 21.7% за год; планы фирм по капитальным расходам скромны – в текущем квартале ожидается годовое снижение инвестиций на 22.0%. Прибыль корпораций сократилась к апрелю-июню 2008 года более чем вдвое. Июльские заказы промышленных предприятий перекрыли весь блистательный июньский рост, рухнув на 9.3% за месяц и на 34.8% за год; августовские заказы на станки и аналогичное оборудование обвалились на 7.4% за месяц и на 71.5% за год – внутренний спрос был слабее внешнего (снижение за месяц на 11.3% и 4.6% соответственно); промышленное производство в июле выросло на 1.9% - оно по времени отстаёт на несколько месяцев от динамики заказов. Спрос всё валится: средние заработки в июле оказались на 5.6% меньше, чем год назад (в июне спад составлял 4.8%); розничные продажи сократились за год на 2.5% (11-й подряд месяц снижения, но за месяц отмечен рост на 0.4%), а продажи в обрабатывающем секторе – на 22.9%; покупки в супермаркетах в августе упали на 3.4% за год. Число новостроек в июле было на 32.1% ниже, чем год назад, а строительных заказов – на 42.8% (в июне сокращение составляло 28.0%). Экспорт после локального всплеска, случившегося весной и в начале лета, с июля снова стал падать – в августе он сжался ещё на 0.7% за месяц, доведя годовое падение до 36.0%.

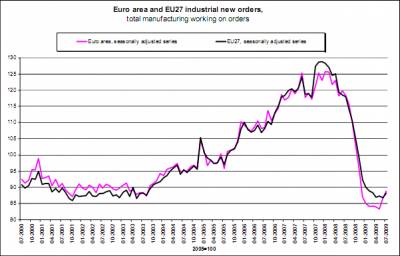

В еврозоне ВВП во втором квартале сократился на 0.1% к январю-марту и на 4.7% к апрелю-июню 2008 года. Июльский торговый профицит превысил прогнозы благодаря подскоку экспорта из Франции, Австрии и Голландии. Промышленное производство в июле лишь в Италии выросло на 1.0%, но осталось ниже прошлогоднего на 18.2%; во Франции месячный рост составил 0.1%, а годовое снижение – 13.0%; в Германии выпуск упал и за месяц (на 0.9%), и за год (на 17.0%) – причём особенно плохо было капитальным товарам, обвалившимся на 3.2% за месяц; в еврозоне в целом производство сократилось на 0.3% за месяц и на 15.9% за год. Индикатор будущего производства – заказы промышленных предприятий – в июле повеселел, но лишь потому, что предшествующий спад огромен; в целом по еврозоне месячный рост составил 2.6% - а годовой спад равен 24.3%; в Германии эти показатели составили +3.5% и –19.8% соответственно – а в секторе машиностроения годовое сокращение равно 43%. Взгляд на графики этих показателей есть лучшее лекарство от эйфории “конца кризиса” - мини-завитушка на низах могучей стрелы вниз не способствует пробуждению глобальных восторгов. Спрос угнетён, о чём вопиют розничные продажи – хотя помесячно они колеблются (в июле от +0.7% в Германии до –1.2% в Испании), годовая динамика везде отрицательная; в целом в еврозоне продажи за месяц сократились на 0.2%, а за год – на 1.8%. Июльские строительные расходы в еврозоне были ниже на 2.0% июньских и на 10.8% июльских 2008 года. Безработица продолжает расти – хотя и помедленнее, чем раньше; картину сильно искажает “изменение методики” в Германии, из-за которого, к примеру, в августе число незанятых якобы упало на 1 тыс., хотя при старой (нормальной) технологии расчёта получается рост безработицы на 30 тыс. человек. Дефляция пока не отступает – в июле отпускные цены производителей были на 8.5% ниже, чем год назад: это рекорд с 1982 года; даже без учёта топлива цены упали на 4.0% (сильнейшее сокращение с 1991 года); впрочем, в августе скорее всего показатели умерятся – во всяком случае, в Германии тогда был отмечен первый за 11 месяцев помесячный рост цен. В то же время снижение потребительских цен не впечатляет (в июле оно составило 0.7% за год, а в августе – всего 0.2%) – более того, вскоре мы можем увидеть плюсовую динамику. Все индикаторы активности, делового климата и экономических настроений в сентябре подросли – но немного разочаровали экспертов, ибо темп прибавки явно замедлился; думается, вскоре оптимистов ждут новые огорчения.

Источник: Евростат

В Великобритании все оценки рынка недвижимости говорят, что в августе жильё продолжало дорожать, но объём предложения сокращался. По прогнозам Ernst & Young Item Club, в 2010 году падение цен тут возобновится – ведь никакого прорыва в ипотеке не ожидается. Потребительское кредитование тоже сокращается – а в ипотеке та же картина: одобренных заявок всё больше – но реальных займов всё меньше. Розница в августе не изменилась к июлю – зато отмечается годовой рост на 2.1%; причина разительного отличия от иных стран не в уникальном здоровье британского потребителя, а “изменение методики”, сделанное полгода назад и породившее серию блестящих чисел – проблема в том, что манипуляцией цифрами нельзя победить кризис. Уровень безработицы в августе вырос до максимума с 1995 года – надо бы англичанам поучиться у немцев, как успешно “изменять методику” тут. Потребительские цены в Британии в минус не уходили вовсе – тому виной зависимость от импорта и резко упавший некогда фунт; правда, у англичан есть два разных индикатора в этой сфере, причём обычный даёт инфляцию, а индекс розничных цен – дефляцию; нам кажется, что шаманские пляски вокруг статистических красот не заслуживают подробного разбора. Промышленное производство в июле выросло на 0.5% за месяц и на 9.3% за год – из-за месячного взлёта на 10.4% выпуска автомобилей, вызванного госпрограммой стимулирования продаж в отрасли: в августе выпуск упал на 31.5% за год; баланс заказов от Конфедерации британских промышленников тоже не оптимистичен. Индекс деловой активности в производственном секторе неожиданно снизился – зато в сфере услуг снова вырос; о ценности всех этих показателей говорит такой факт: авторы утверждают, что по их расчётам ВВП во втором квартале должен был или немного упасть (на 0.3% по версии NIESR), или даже слегка подрасти (на 0.1-0.2% согласно CIPS) – в реальности, по официальным данным, ВВП сократился за квартал на 0.7%; так что оптимистичное жужжание этих контор следует пропускать мимо ушей. Инвестиции бизнеса во втором квартале рухнули на 10.2% к январю-марту и на 21.2% к апрелю-июню 2008 года. Британские банки пытаются вырваться из цепких объятий правительства – обрадованные болтовнёй о конце кризиса, они начали искать возможности привлечь сторонний капитал: не тут-то было – Lloyds, бывший первым, потерпел неудачу и остался в лоне власти; теперь этим же займётся Royal Bank of Scotland. Протокол последнего заседания Комитета по денежной политике Банка Англии показал, что его глава Кинг отказался от идеи увеличить масштаб печатания денег и присоединился к большинству.

Мега-штрафы и самоубийства

ВВП Канады в апреле-июне снизился на 0.9% к первому кварталу и на 3.4% ко второй четверти 2008 года; впервые с 1976 года отмечен дефицит в торговле товарами; годовое снижение ВВП в январе-марте пересмотрели с 5.4% до 6.1% - рекорд за всю историю наблюдений; загрузка производственных мощностей достигла исторического минимума 67.4%. Годовое сокращение потребительских цен в июле составило худшие с 1953 года 0.9%; в августе темп падения уменьшился до 0.8%. Канадская розница в июле нежданно снизилась на 0.6% к июню (ожидался рост на 0.4%). Число разрешений на строительство в июле рухнуло на 11.4% к июню – но тут в основном виновата забастовка госслужащих в Торонто: за пределами этого города снижение составило лишь 1.8%, причём по жилью отмечен рост, зато коммерческий сектор находится в обвале (как и в США); число новостроек в августе взлетело за месяц на 12.1% - но этот показатель сильно искажается программами стимулирования. В Штатах в июле дефицит торгового баланса неожиданно подскочил к июню на 16.3% (максимум за 10.5 лет) до 32 млрд. долларов – виноваты подорожавшая нефть и программа стимулирования продаж автомобилей, которой воспользовались и иностранные производители. Зарубежные покупатели приобрели американских долгосрочных ценных бумаг на 15.3 млрд. долларов – вдвое меньше дефицита, но после мощного взлёта июня откат был неминуем; КНР скупила штатовских бумаг ещё на 24.1 млрд., в т.ч. казначеек на 15.3 млрд. (после 26.6 млрд. в июне) – доведя портфель последних до 800.5 млрд.; и японцы нарастили владение бумагами США на 12.7 млрд. Индексы деловой активности продолжают расти – причём в августе компонент новых заказов в производственном секторе достиг пика с 2004 года: тому виной автомобильный сектор, взбодрённый программной “Деньги за драндулеты” - из-за неё же промышленное производство в августе выросло на 0.8% к июлю, но промышленные заказы в июле упали. Региональные обзоры деловой активности за сентябрь были смешанными – хотя итоговые показатели выросли или остались на прежнем уровне везде, ключевой компонент новых заказов увеличился в округах ФРБ Нью-Йорка и Канзас-Сити и снизился у ФРБ Ричмонда и Филадельфии: по поводу последнего аналитики вообще удивлялись, как при столь неважных компонентах суммарное число взлетело в 3.5 раза. Ещё сильнее можно удивиться от индекса опережающих индикаторов – он растёт в основном благодаря распуханию фондового рынка и колебаниям процентных ставок: но причём тут экономика-то?

Упомянутая программа “Деньги за драндулеты” взметнула продажи автомобилей в августе на 26% к июлю и на 47% к маю; за последний год продажи Ford выросли на 21%, в т.ч. модели Focus – на 56%; Toyota нарастила продажи на 10.5%, а её модель Corolla стала хитом означенной программы; продажи Honda выросли на 14.2%, а Nissan – на 0.8%; остальной крупняк отчитался о снижении продаж за 12 месяцев (Chrysler – на 12%, General Motors – на 17%); запасы готовой продукции в сравнении с продажами показали исторический минимум – поэтому выпуск в отрасли скорее всего несколько месяцев будет расти, пополняя склады; но сами продажи после окончания программы не только упадут к прежним уровням, но и (по некоторым прогнозам) уже в сентябре покажут новые минимумы, ибо практически весь отложенный спрос был вычерпан в августе. Понятно, что описанный всплеск вызвал и подскок розничных продаж в целом (на 2.7%) – ещё и подорожавший бензин помог (тут не делается поправка на цены); без машин и моторного топлива продажи выросли лишь на 0.6% в номинальном выражении и примерно на 0.3-0.4% с учётом инфляции. В августе потребительские цены выросли на 0.4% к июлю; но за год они сократились на 1.5%. Отпускные цены производителей подскочили в августе на 1.7% за месяц, что сократило темп годового падения до 4.3%; если считать не только конечные товары, но и промежуточные, то за год падение составит 12.0% против рекордных с 1931 года 16.0% в июле. Расходы на строительство слегка припали – коммерческий сектор понёсся вниз пуще жилищного, обещая скорое возникновение новых проблем в отрасли. Число новостроек в августе выросло на 1.5% к июлю лишь за счёт многоквартирных домов – в то время как односемейные дома просели на 3%; как и в случае промышленных заказов в еврозоне, график закладки домов в Америке умиляет на фоне разговоров о “конце кризиса” - зимой-весной новостроек было в 5 раз меньше, чем на пике, а теперь в 4 раза: но всё равно это много хуже, чем самые низкие значения всех предыдущих кризисов! А тут и продажи на вторичном рынке в августе свалились на 2.7% за месяц против ожиданий роста на 1.8%; несмотря на то, что медианная цена снизилась на 12.5% за последний год – вторичный рынок переполнен жильём, отобранным банками у несостоятельных должников и поэтому продающимся с очень большими скидками; новостройки тоже не больно растут – несмотря на халявные 8,000 долларов покупателям первого жилья.

Источник: Бюро переписи населения США

Трудовой отчёт за август неоднозначен – число рабочих мест сократилось слабее, чем прежде, но уровень безработицы подскочил явно сильнее ожиданий; длительность нахождения в статусе безработного по-прежнему на пике за всю историю наблюдений – теперь ждём сентябрьских данных, обнародование которых намечено 2 октября. Согласно Pew Research Center, кризис состарил рабочую силу: 40% людей в возрасте от 62 лет решили отсрочить выход на пенсию из-за обесценения пенсионных накоплений – но теперь молодёжь страдает, так что почти половина соискателей в возрасте от 16 до 24 лет уже больше года безуспешно пытается устроиться хоть куда-то. Числа обращений за пособиями по безработице начинают искажать картину – для многих срок получения пособий иссякает: по оценкам экспертов, до конца сентября перестанут получать их 402 тыс. человек, а до конца сего года – 1.3 млн.; власти хотят помочь, снова продлевая сроки выплат – но пока это помогает не сильно. Всё описанное сокращает спрос – по данным чикагской исследовательской компании ShopperTrak RCT, обычный всплеск продаж, вызванный началом учебного года, на сей раз был скромен: по сравнению с прошлым годом спрос сократился на 10%. Кризис уронил и резервы двух крупнейших госорганов – Федеральной службы жилищного финансирования и Федеральной корпорации страхования депозитов: власти пытаются обложить налогом банки – но в случае углубления кризиса придётся запустить лапу в казну. Закрытие в этом году почти 100 банков тоже не наводит на позитив – но кое-кто исполнен оптимизма: глава Фед Бен Бернанке заявил, что “рецессия, кажется, закончилась” - стоит напомнить ему, что следует делать, когда “кажется”. А пока его заставляют раскрыть информацию, куда пошли деньги в рамках программ помощи – Бернанке отчаянно сопротивляется, но объясняться придётся. Более того, Минфин послал ФРС невинный запрос о её структуре и управлении – и неожиданно получил по сути отказ в форме уклонения от ответа: всё это подогревает любопытство публики – что же происходит в центробанке? Подобный интерес возник и к тратам администрации – специальный инспектор Нил Барофски закидал Казначейство и Уолл-Стрит запросами об этом; раздражённый министр финансов Тимоти Гайтнер пытался натравить на строптивца Минюст – но стойкий инспектор в ответ подключил Конгресс, после чего Гайтнеру пришлось спешно отзывать свой запрос и обещать сотрудничество.

Новости США за месяц был пестрят разнообразным криминалом. Забавная история случилась в банке Wells Fargo – не так давно он отобрал у должника, разорившегося из-за вложений в фонд Мэдоффа, гигантский (1150 квадратных метров общей площади) дом в Малибу; публику удивляло, что там продолжались шумные вечеринки, куда гости прибывали на дорогих яхтах – расследование журналистов показало, что это развлекалась старший вице-президент Wells Fargo Чиронда Гайтон; шустрая дама была тут же уволена. Драматичнее развивались другие истории. 7 сентября экс-глава корпорации Beneficial в городе Уэстерли, штат Род-Айленд, 67-летний Финн Касперсон пришёл в офис, вышел во двор и застрелился – местные политики и любители конного спорта в трауре. 12 сентября в Ньюпорт-Бич, штат Калифорния, от отравления погиб 42-летний финансист Дэнни Панг; пресс-секретарь пролил крокодиловы слёзы: “Наша семья шокирована внезапной трагической кончиной Дэнни, замечательного мужа, любящего отца и честнейшего бизнесмена” - о последнем лучше всего говорит то, что Панг находился под следствием по обвинению в создании пирамиды и воровстве денег инвесторов; об остальном – история 1997 года, когда его тогдашняя жена, 33-летняя бывшая стриптизёрша Дженни, была застрелена в собственном доме, причём полиция знала, что Панг заказал убийство и дальнейшую инсценировку самоубийства своему адвокату Хью МакДоналду, но достаточных доказательств не нашла. В тот же день от “передозировки лекарств” умер 51-летний Кристофер Келли, главный финансист бывшего губернатора штата Иллинойс Рода Благоевича, недавно претерпевшего импичмент за мошенничество, ложь под присягой, сговор и рэкет – сам Келли уже был признан виновным по нескольким эпизодам и должен был начать отбывать срок заключения на той же неделе. Наконец, 13 сентября в штате Массачусетс застрелился 56-летний Джеймс МакДоналд, глава инвестиционной империи семьи Рокфеллеров – ну и что бы всё это значило? Далее под удары попали корпорации – последней стал фармацевтический гигант Pfizer, признанный виновным в том, что много лет стимулировал врачей выписывать больным свои лекарства (включая Виагру) посредством организации роскошных “семинаров” на дорогих курортах со всеми причиндалами – бесплатным гольфом, “массажем” и эффектными пирушками. В факте мошенничества нет ничего нового – только Pfizer попадал под это дело 4 раза за последние 10 лет, но прибыль с лихвой покрывала любые штрафы; но теперь терпение властей истощилось: злодеям выписали феерический штраф в 2.3 млрд. долларов и приговорили к “5 годам условно” - на этот срок к ним как злостным рецидивистам приставлен специальный надзиратель; замгенпрокурора Томас Перрелли дал понять, что это только начало. Bank of America, едва вздохнувший с облегчением, что отделался лишь штрафом в 33 млн. долларов Комиссии по ценным бумагам и биржам за обман акционеров по вопросу бонусов менеджерам Merrill Lynch, снова в тревоге: суд не утвердил соглашение о штрафе и постановил провести расследование – со своей стороны генпрокурор штата Нью-Йорк Эндрю Куомо хочет предъявить обвинения крупным фигурам банка. Наконец, власти наехали на одно из крупнейших в мире рейтинговых агентств, Moody’s Investors Service – страховые регуляторы, столкнувшись с нежеланием агентства раскрывать сведения о формировании рейтинга, пригрозили вовсе исключить его из списка дозволенных; к тому же бывший аналитик Moody’s Эрик Колчински сообщил о том, что агентство выдало некой фирме завышенный рейтинг в обмен на щедрую оплату с её стороны – запахло жареным.

В России вышла куча данных – ряд вызвал вопросы: дефлятор ВВП за второй квартал объявлен равным 2.7% за год – по нашим подсчётам, он должен быть вдвое больше. Июльский ВВП пересмотрели до –9.3% за год, что реальнее: беря номинальный размер (от Минфина) и выводя дефлятор, получим –9.5%; индекс выпуска по базовым видам экономической деятельности просел на 9.6% - в общем, похоже. В августе (по версии МЭР) ВВП сократился на 10.5% за год; месячное изменение с учётом сезонного и календарного факторов нулевое – хотя в июле отмечен рост на 0.7%: заявление премьера Путина, что “у нас с июня устойчивый рост на 0.5% в месяц” выглядит странно – но российские политики наговорили таких глупостей, что оставим их без комментариев. Отчёт Росстата интереснее – в том числе демография, ибо в июле на ней должен был начать отражаться кризис (за 9 месяцев до июля был октябрь): так и есть – рождаемость впервые с января оказалась ниже того же месяца 2008 года; миграция из сопредельных стран усилилась: в июле в Россию въехало 23.4 тыс. человек, а в целом за 7 месяцев – 152.8 тыс. Показатели занятости от Росстата не имеют отношения к реальности – заметим лишь, что глава Минздравсоцразвития Голикова потребовала от региональных властей принять меры к грядущему взлёту безработицы. Задолженность по зарплате за август упала на 14.2% - но часть, приходящаяся на бюджеты, выросла на 12.8%, в т.ч. на федеральный – на 21.2%. В первом квартале людей, живущих за чертой бедности, стало на 32% больше (каждый пятый-шестой житель). Реальные располагаемые доходы в августе упали на 2.6% за месяц и на 6.8% за год; по зарплате динамика составила –3.0% и –5.6% соответственно; с учётом занижения инфляции числа должны быть ещё на 2-3% хуже. Как следствие проседания спроса, падают продажи: розница в августе была на 9.8% беднее, чем год назад, в т.ч. на 4.7% по продовольствию и на 13.1% по остальным товарам; платные услуги ослабли на 3.2% – но это лучше, чем в июле (–6.9%), что порождает вопросы; продажи автомобилей за год сократились на 54%. Промышленное производство в августе упало на 12.6% в год, в том числе обрабатывающий сектор – на 16.8%. По версии МЭР, с исключением сезонных и календарных факторов за месяц выпуска в целом рос на 1.4% в июне, на 1.0% в июле и на 0.2% в августе; по обрабатывающему сектору эти числа равны +2.5%, +2.0% и +0.5% соответственно; в добывающих отраслях спад вернулся, а в производстве и распределении электроэнергии, газа и воды он и не уходил (а сейчас крепнет). Из ключевых товаров отметим металлорежущие станки (годовое падение на 80.7%, т.е. в 5 раз), автомобили легковые (на 84.9%, т.е. в 7 раз) и грузовые (на 74.7%, т.е. в 4 раза); вообще, сектор транспортных средств и оборудования в жутком провале (втрое за год) – да и вся отрасль “Машиностроение и металлообработка”, просев в 2.2 раза, близка к историческим минимумам 1998 года.

Источник: Росстат и ГУ-ВШЭ

Шокировал обвал сельского хозяйства на 12.6% в год – но тут, видимо, дело в худшей в этом году уборке зерновых. Лесозаготовки упали на 16.2% - что лучше, чем 21.4% в июле. Такая же картина в строительстве: падение на 15.5% было лучшей динамикой в этом году; ввод жилья по-прежнему в плюсе (на 4.2%). Инвестиции валятся всё быстрее – в августе на 19.4% против 18.9% в июле; месячное падение равно 0.8%. Грузооборот транспорта в августе упал лишь на 7.8% за год – лучшая годовая динамика с ноября. Компоненты ВВП дают много лучшую динамику, чем сам ВВП – видимо, эти компоненты (особенно промышленность, жилищное строительство, сфера услуг, в т.ч. связь и транспорт) завышаются. Просроченная кредиторская задолженность предприятий в июле выросла на 2.5% за месяц и на 43.2% за год, в т.ч. в металлургии – в 3.1 раза, в оптовой торговле – в 2.1 раза. Отпускные цены производителей выросли на 1.4% к июлю и на 13.5% к декабрю; потребительские цены не изменились за месяц и увеличились на 11.6% за год; коммунальный сектор ускоряет рост, причём это касается не только привычных газа, электричества и воды, но даже вывоза мусора, за год вздорожавшего на 23.1% (в июле было +19.2%); МЭР пророчит дальнейший рост цен – электричество станет дороже в 2010 году на 7.6% для промышленности и на 10% для населения. Банк России продолжает заливать пожар бензином, борясь с инфляцией зажимом денежной массы: агрегат М0 в августе просел на максимальные за всю историю 9.8% в год, превзойдя прежний рекорд памятного августа 1998 года; ускорилось сжатие и широкой массы (агрегат М2), достигшее 8.2%. Золотовалютные резервы выросли в сентябре из-за удорожания евро и золота. Дефицит федерального бюджета в августе вырос до 287.8 млрд. рублей (8.2% ВВП) – и снова Минфин уменьшил дефицит предыдущего месяца, на 30.8 млрд. Чистая прибыль Сбербанка за январь-август упала в 12.5 раз. Глава Счётной палаты Степашин сообщил, что его ведомство писало 2 года назад в прокуратуру об износе оборудования на Саяно-Шушенской ГЭС – и получило ответ “там акционерное общество, пишите акционерам”. За последний месяц испытали серьёзные технические сбои сотовые операторы, финансовые биржи, крупные интернет-порталы и аэропорты. Всемирный экономический форум опустил Россию с 51 на 63 место в рейтинге конкурентоспособности – и на 114 из 133 по эффективности госучреждений. Что последние и подтвердили: российские власти хотят занять у Всемирного банка 4 млрд. долларов – это максимум нашей квоты; но они же дали 2.2 млрд. долларов кредита Венесуэле (и ещё 1 млрд. заплатят российские нефтяники за доступ к боливарианским недрам) – в обмен на признание Чавесом Абхазии и Южной Осетии. Ну-ну…

Источник: Банк России

Чего ждать от кризиса

Вспомним программу “Деньги за драндулеты”: согласно опросам, каждый шестой покупатель сразу пожалел о том, что поддался ажиотажу. Отложенный спрос удовлетворён – но пускаться в новый “кутёж взаймы” американцы не намерены: в этом и состоит главная проблема борцов с кризисом. 2 недели назад обозреватель Associated Press Анна д’Инносенцио опубликовала на сей счёт характерную статью. В ней говорится, что предыдущий рост экономики был вызван безумным всплеском покупок – между 2003 и 2005 годом частное душевое потребление в США подскочило на 25%; поскольку это делалось на заёмные деньги, за 10 лет долг домохозяйств в США удвоился. Попытка американцев перестать занимать заставила их перестать тратить – вызвав обвал производства, зарплат и занятости: в итоге бремя долга (отношение к доходу) не изменилось с пиковых уровней около 140% – выходит, разрешать эту коллизию придётся очень долго. Потребительские расходы упали уже по итогам 2008 года (пусть всего на 0.2% с учётом инфляции) – а в первом полугодии 2009 года дела пошли много хуже: покупки автомобилей упали на 17.2%, мебели и бытовых товаров – на 8.8%, одежды и обуви – на 5.8%. Ситуацию усугубляет то, что основной удар “таяния богатства” пришёлся на самое мощное поколение бэби-бумеров – они выходят на пенсию или будут делать это достаточно скоро: теперь, чтоб накопить достаточно денег в условиях обесценения пенсионных накоплений, они вынуждены оставаться работать (автоматически увеличивая безработицу среди молодёжи) и экономить на расходах (подрывая спрос и, как следствие, предложение) – это особенно печально, если учесть, что именно бэби-бумеры вытащили Штаты из рецессии 1980-х, взметнув ввысь свои расходы.

Ещё важнее, что сознание американцев движется к бережливости и реалистичности желаний: в статье приводится интервью с секретаршей из Иллинойса, говорящей “У меня есть работа, но будет ли завтра? Теперь я дважды подумаю, прежде чем покупать, да и зачем? – дома 6 телевизоров: думаете, я клюну на рекламу нового, с плоским экраном?” Всё чаще раздаются возгласы отвращения к философии безудержного потребления – и раскаяние в своём участии в нём: одна из опрошенных раздарила часть накопленного – и, что характерно, почувствовала облегчение. Супружеская чета 64 и 63 лет из Нью-Джерси, столкнувшись с обесценением пенсионных накоплений на 20%, ужала расходы до предела: её не радуют скидки на 40% в супермаркетах – она ждёт супер-распродаж с дисконтом 75%, периодически случающихся в магазинах; в ресторане супруги обедают теперь раз в месяц вместо прежних 2 раз в неделю – и никаких кредиток! Все опрошенные утверждали, что безумие потребления повторится для них не скоро – даже если всё наладится, люди будут много лет озабочены выплатой долга, страхом перед новым кризисом и отвращением к прежней жизни: по данным исследовательской фирмы Alix Partners, если кризис закончится, то в среднем американцы будут тратить на 14% меньше, чем до рецессии. Даже при неизменном доходе это означает сокращение частного спроса на 1.5 трлн. долларов в год – а т.к. доходы тоже основательно просели, величина потерь много больше: это только в США. Всплески трат нынче случаются лишь при раздаче казённой халявы – но бюджеты не бездонны: их долги огромны, а возможность для манёвра минимальна. Это чувствуется – в США в августе дефицит федеральной казны был много меньше ожиданий, причём расходы были урезаны сразу на 75 млрд. долларов к июлю, оказавшись много меньше, чем в том же месяце предыдущих лет – это коснулось всего, включая медицинское страхование (обвал на 42% за год). В Британии бюджетный дефицит, напротив, максимален – но все согласны, что его нужно резать: утечка из Казначейства показала, что расходы будут методично ужиматься – потому что добрая четверть трат казны пойдёт на социальное страхование (безработица растёт) и обслуживание долга. Итак, возможности бюджетного стимулирования невелики.

Тогда единственным источником накачки спроса остаётся кредит. Конечно, центробанки держат ставки низко – но что толку? Закаченные в финансовую систему триллионы стали подушкой безопасности для банков – и только: в экономику не идёт ничего – и Фед прекращает программы помощи и даже хочет изъять избыточную ликвидность на аукционах обратного РЕПО. Потребители зажались и не хотят занимать – то же касается и корпораций; сколь драматично протекает этот процесс прямо сейчас, видно по тому, что и потребительский, и коммерческий и промышленный кредиты за последние полгода сократились темпом, беспрецедентным за все года наблюдений с 1940-х. Причём процесс двусторонний – банки ужесточили условия кредитования, ибо у них накопилось слишком много задержек и убытков по займам: по данным Фед, эти величины испытали вертикальный взлёт до рекордных высот. Bank of America и Citigroup пишут, что невозвраты по кредитным картам в августе достигли исторического пика – прочие банки твердят о том же; агентство Moody’s предупреждает о грядущих списаниях английскими банками ещё 130 млрд. фунтов при оптимистичном раскладе (иначе эта сумма удвоится); агентство Standard & Poor’s, напомнило, что и проблема деривативов не решена – оно меняет метод оценки облигаций с покрытием (CDO), после чего для таких бумаг на сумму 600 млрд. долларов может быть понижен рейтинг. В таких условиях о массовой раздаче займов не может быть и речи – значит, спрос накачать нечем: а коли так, мировая экономика будет валиться, пока не сдуется вся пирамида долга и гиперпотребления. Цена во

|