Добрый день. На минувшей неделе в Эквадоре и Японии произошли мощные землетрясения – есть разрушения. Влияние Эль-Ниньо сильно в разных частях света: на юге и востоке Африки засуха и жара – есть жертвы, потери урожаев велики; власти Зимбабве в отчаянии предложили купить диких животных (страдающих от дефицита воды) всем желающих и способным их содержать, включая иностранцев. Дикий зной охватил также южную Индию – там от нестерпимого жара (температура местами доходит до 48 градусов) уже погибло свыше 500 человек; похолодания не ожидают, так что число жертв будет расти – впрочем, год назад от схожих процессов умерли 2000 человек; есть проблемы с урожаем риса и бобовых – отчего их цены стали подрастать на мировых биржах.

Новости террора и криминала прежние, разве что ИГИЛ почему-то решило сконцентрироваться на Багдаде – и почти ежедневно взрывает там бомбы. Впрочем, у него появился конкурент – страдая от потерь из-за атак беспилотников в Пакистане, Аль-Каида решила перебазироваться в Сирию. В более цивилизованном мире чувствительные политические вопросы предпочитают решать значительно менее кровавыми средствами – так, американский фармацевтический гигант Pfizer отныне воспрещает применение своих препаратов для инъекций в рамках исполнения смертных приговоров: а поскольку это был последний легальный источник, теперь властям штатов, где практикуют смертельные уколы, волей-неволей придётся выходить на чёрный рынок медикаментов.

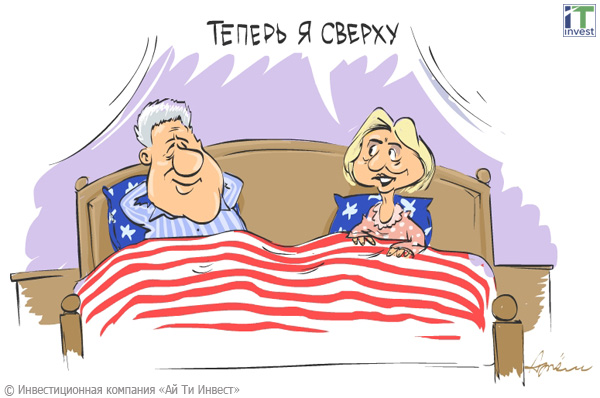

Эффектна и тактика властей при недолжной толерантности гражданских активистов. Например, на севере Германии недовольные подкинули к офису федерального канцлера свиную голову, сопровождённую обидной надписью – теперь их ждёт вероятное наказание, причём основное обвинение будет предъявлено в нарушении закона об уничтожении туш животных. В предвыборных раскладах в США пока всё по-прежнему – в своих партиях побеждают Трамп и Клинтон; последняя объявила о намерении назначить ответственным за экономику своего мужа – мол, при нём был могучий рост в 1990-е, пусть он вернётся. Тогда Билла уличали в излишнем влиянии супруги, называя президента "Биллари": эти времена могут настать вновь – но с обратным распределением ролей.

Иллюстрация: Артём Попов

ФРС готова к ужесточению

Денежные рынки. В денежной системе ликвидность обильна; но спрос слаб, а на рисковых рынках пузыри – надёжных активов мало, казначейки активно скупают центробанки: их ставки крайне низки, т.е. бюджеты занимают почти даром – но экономике это не помогает. Центробанки ЮАР, Малайзии, Индонезии и Чили логично оставили прежними ключевые параметры своих денежных политик. Протокол последнего заседания Резервного банка Австралии констатирует слабость экономики и сжатие инфляции, отчего настроения в правлении смягчились: чаяния скорого поднятия ставок ушли, вместо них появилось ощущение надобности их сокращения – что и было сделано.

Аналогичный документ ФРС США куда интереснее – члены Комитета по открытому рынку сочли темп и глубину роста экономики достаточными, дабы назвать "вероятным" повышение ставки уже в июне – рынки в это не верили, закладываясь в неизменный процент до сентября, поэтому они были застигнуты врасплох; это несмотря на то, что ЦБ решил не шокировать всех вконец и начал готовить к переменам загодя – в последние дни перед релизом риторика (многочисленных) выступающих из числа руководителей Феда стала ужесточаться. Итак, казавшееся малосодержательным июньское заседание грозит опять стать вполне "живым" и даже, возможно, "судьбоносным".

Валютные рынки. Наступление доллара на основных конкурентов замедлилось, но не более того. Сильнее всех дёргался стерлинг – на экономику и рыночные процессы ему наплевать, всё его внимание приковано к грядущему голосованию по выходу Британии из ЕС: опросы и мнения в этом отношении являются главным драйвером лондонских рынков – вот фунт и летает на них вверх-вниз. Рубль не укрепился, несмотря на свежие пики нефти; юань продолжает колебаться у недавно достигнутых 3-месячных минимумов – судя по всему, отток капитала из КНР возобновился.

Фондовые рынки. Ведущие биржи игнорировали негатив из КНР – но не сюрприз ФРС: он заставил их упасть – особенно тяжко пришлось развивающимся рынкам. Но денег в финансовой системе много, а активов для их вложения мало, поэтому более-менее респектабельные ценные бумаги пользуются бешеным спросом независимо от фундаментала – к числу первых кандидатов на покупку, безусловно, относятся акции самых уважаемых держав, отчего их биржи не особо мрачны.

На корпоративном рынке любопытна новость о выкупе Pfizer другой фармацевтической компании, Anacor, за 5 млрд. долларов – та создала лекарство от экземы, которое должно быть запущено уже в 2017 году: Pfizer надеется хорошенько нажиться на его продажах. Мрачнее автоконцерны: после Mitsubishi черёд "добровольно признаваться" в фальсификации тестов расхода топлива наступил и для Suzuki – похоже, это далеко не последний случай; а акции обманщиков, конечно, рухнули.

Отчёты ретейлеров смешаны: продавцы товаров для ремонта и т.п. (Home Depot, Lowe's) хороши, прочие (Macy's, Kohl's, J.C. Penney, Nordstrom, Target и др.) продолжают страдать от слабости частного спроса. Самый большой интерес в секторе, конечно, вызвал Wal-Mart, крупнейший ретейлер мира – он порадовал: за счёт скидок продажи выше чаяний – хотя профит упал. Неплохо выступила Cisco – показатели примерно как ожидались, а прогноз улучшен: акции подскочили.

Товарные рынки. Нефть отметила новые пики около 50 баксов за бочку после новостей от Goldman Sachs – тот пересмотрел прежние оценки избытка предложения и теперь, наоборот, стал упирать на дефицит сырья из-за факторов момента (пожары в Канаде, атаки в Нигерии, хаос в Венесуэле и т.д.). Фирмы сектора бросились хеджироваться от возможного проседания цен – это увеличило объём шортов и усилило риски: если наступление цен на север продолжится, то означенные хеджеры окажутся в проигрыше – против тех, кто будет продавать нефть по спотовым ценам.

Напротив, у природного газа минимум за месяц; промышленные металлы приостановили завал – но не более того; драгметаллы по-прежнему неплохи. На рынке еды слегка оживились зерновые – особенно рис, который дорожает из-за индийской засухи; схожие мотивы толкают вверх цены на сою и её производные. Природные катаклизмы в Восточной Африке и Бразилии усилили позиции древесины, сахара и кофе – зато какао стало дешеветь. Говядина колеблется у низов, а свинина – у верхов; молоко обновило многолетние минимумы – и в целом рынок остаётся весьма слабым.

Источник: Barchart.com

Пузыри вместо роста

Азия и Океания. Апрельская серия китайских данных снова разочаровала – меж тем, это первые реальные цифры после данных января-марта, сильно искажённых всякими праздниками. Инвестиции в основной капитал продолжают замедляться; промышленное производство урезало годовой плюс с 6.8% до 6.0%; розница увеличилась на 10.1% (годовой минимум) вместо прежних 10.5% - в этом секторе картина сложилась очень неоднородная (нефтепродукты -3.8%, автомобили +5.1%, гаджеты +12.5%, мебель +17.1%, стройматериалы +17.3%). Как очевидно из последнего расклада, заметный рост продолжает демонстрировать только сфера строительства – и действительно, инвестиции в жильё крепнут (в январе-апреле +7.2% в год), а цены летят в небеса: Пекин +18% в год, Шанхай +28%, Шэньчжэнь +63%. В общем, массированной накачкой удалось раздуть кредитный пузырь – но для остальной экономики толку от него немного, что подтвердила стагнация делового доверия (50.0 пункта) от MNI; заёмный пузырь рано или поздно лопнет – и банки уже в страхе.

ВВП Японии в январе-марте вырос на 0.4% в квартал после -0.4% в октябре-декабре; годовой рост обнулился впервые за год; основной вклад в последний плюс внесли казённые траты и экспорт – но частные капиталовложения слабы (-1.4%), да и потребление домохозяйств довольно скромное. Та же картина в промышленности – в апреле производство подскочило на 3.8% в месяц, а в марте-то было -5.2%; совсем худо станкостроению – заказы в нём сократились на 26.4% в год; в целом по машиностроению спрос вырос – но лишь из-за взлёта казённых заказов (в 1.5 раза). Дефляция крепнет: PPI сжался на 4.2% в год – дно с осени 2009-го. Ещё круче торможение роста зарплат в Австралии – там минимум за все 18 лет обзора (+2.1% в год); полная занятость сжималась; опережающие индикаторы падали; покупки автомашин слабели. У ВВП Таиланда и Филиппин 3-летние пики; напротив, в Израиле дно с лета 2009-го; оптовые цены Индии ушли в годовой плюс впервые с ноября 2014-го из-за дорожающей еды. В целом ситуация в регионе остаётся сложной.

Европа. Выпуск в строительном секторе ЕС пал худшим темпом за 7 месяцев (-1.4% в год): в аутсайдерах Словения, Венгрия, Польша и Чехия, а заметный рост показывает одна только Швеция. Торговый профицит еврозоны в марте увеличился – при этом товарооборот сокращается, а импорт валится паче экспорта. На фронтах инфляции рассинхронизация: цены производителей замедляют спад – в Швейцарии -2.4%, в Британии -0.7% (оба значения лучшие с конца 2014-го); а вот потребительские цены, напротив, тормозят всё сильнее – в Британии +0.3% после +0.5% ранее, в еврозоне и вовсе -0.2%, худшие с февраля 2015-го. Зато у занятости нынче единодушие – безработица снижается везде, особенно эффектен этот процесс в Англии; но её зарплаты при этом растут слабо – потому и розница там подскочила только в апреле, когда подоспели послепасхальные скидки.

Америка. В апреле промышленное производство США выросло на 0.7% в месяц: лучшая динамика за полтора года – но подскок не отыграл даже падения марта (-0.9%). Всю радость принёс коммунальный сектор, ранее просевший из-за аномального тепла – теперь же он прибавил сразу 5.8%. Обрабатывающие отрасли скромны (+0.3% после -0.3%); добывающие жутки (-2.3% после -3.0%). Годовой спад в силе (-1.1%), причём в добыче и переработке он худший за всю историю наблюдений с 1973 года (-13.4%). Плохи региональные индексы деловой активности: у ФРБ Нью-Йорка в мае случился внезапный нырок обратно в минус при обвале новых заказов; та же картина и у ФРБ Филадельфии – только он из минуса и не выходил. Национальный индекс ФРБ Чикаго тоже слаб – он отошёл от минимума с начала 2014-го, но 3-месячная средняя у 6-летнего дна. Зато в Бразилии деловое доверие на 16-месячном пике – на радостях от грядущего импичмента президентши.

Источник: ФРС США

Данные штатовского Казначейства по внешним притокам за март неплохи: иностранные вложения в гособлигации выросли на 50.8 млрд. долларов в месяц и 114.4 млрд. в год; главный вклад в помесячное увеличение внесли Бельгия, Люксембург, Ирландия и карибские оффшоры (все они суть "копилки" бумаг для других стран), а также Германия, Канада и Южная Корея; напротив, похудели портфели КНР, Швейцарии и Франции. Потребительские цены в США расширились на 0.4% в месяц и 1.1% в год – правда, без учёта еды и топлива динамика по-прежнему скромна, хотя годовой плюс (2.1%) формально укладывается в рамки желаемого ФРС значения (выше +2%). Стройка скачет от месяца к месяцу, а в итоге рост замедляется – и, судя по слабеющим разрешениям, скоро обнулится; о том же говорит годовое дно индекса рынка жилья NAHB; почуяв это, продавцы вторичного жилья поспешили воспользоваться пока высокими ценами и выставили на продажу много домов: оттого покупки взлетели. Экономика в США по-прежнему стагнирует – как и во всём мире.

Россия. Росстат обнародовал первую оценку ВВП за январь-март: она показала спад на 1.2% в год – это лучшая динамика за 5 кварталов, но если учесть лишние календарный и рабочий день високосного года, то всё будет печальнее, точнее, около -2.5%; наши прикидки дают минус в 3.5-4.0% и примерно 5% соответственно; впрочем, эффект низкой базы годичной давности должен уже летом обнулить спад и даже, возможно, породить некоторый плюс. Реальность же экономики проще – после мощного падения отмечается вялая стагнация без особых признаков роста или спада.

О том же говорят и числа выпуска индустрии за апрель: с учётом сезонности он остался на уровне марта, но против того же месяца прошлого года увеличился, пусть на 0.5% в целом и 0.6% по обрабатывающим отраслям – хотя календарный фактор оказал негативное влияние (в этом году было на 1 рабочий день меньше, чем в прошлом): с поправкой на него плюс составит 1.5-2.5%. Стройка и автомобили валятся – но еда и станки подтянулись; нефть и уголь хороши – газ и энергия хуже; в целом же изменений немного – год назад производство рухнуло и с тех пор вяло стагнирует.

Хорошей вам недели!

Динамика цен за прошедшую неделю

|